Marktkommentar November: Peak Inflation in den USA scheint überwunden – ein Risiko bleibt!

Wendepunkt bei den US-Inflationsraten öffnet den Märkten einen Erholungspfad. Ein geringeres Inflationsrisiko in den USA würde zu stabileren Währungen führen und damit auch die Inflationsbekämpfung in anderen Ländern, beispielsweise in Europa, erleichtern. In diesem Szenario gibt es verbesserte Chancen für ein ausgewogenes Portfolio über alle Anlageklassen hinweg.

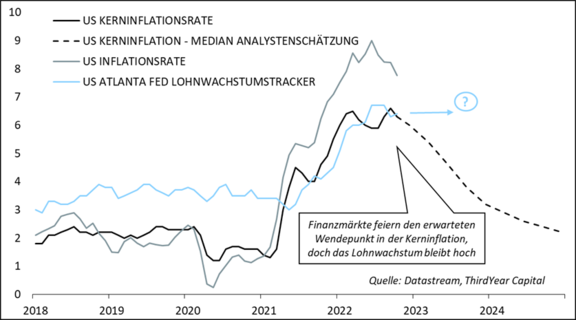

Die Daten bestätigen jetzt den von Analysten erwarteten Wendepunkt in den Inflationsraten, wodurch für die Märkte ein Pfad der Erholung entstanden ist. Es gibt mehrere Gründe, die dafür sprechen, dass der Abschwung in den Inflationsraten sich bis in das nächste Jahr fortsetzen dürfte. Der Preisanstieg abseits von Mieten und Nahrungsmittel verlangsamt sich deutlich. Eine fortgesetzte Disinflation oder sogar Deflation bei den Güterpreisen würde den Verbraucherpreisindex nächstes Jahr unter vier Prozent drücken. Bereits im September lag die monatliche Kerninflation bei Güterpreisen bei null, im Oktober nun bei -0,3 Prozent. Das enorme Ausmaß der finanziellen Straffung führt mindestens zu anhaltenden Trends der Abkühlung, wenn sie sich nicht sogar beschleunigen. Auch bei der Mietinflation im Privatsektor wird ab Anfang nächsten Jahres eine Abnahme erwartet, da Immobiliendienstleister wie Zillow und CoreLogic fallende Wachstumsraten in diesem Bereich prognostizieren. Die Mietinflation ist zwar auf dem Weg, auch im kommenden Jahr deutlich über dem 2 Prozent-Ziel der Fed zu liegen, jedoch ist deren Gewichtung im von der Fed mehr beachteten PCE-Index geringer als im zuletzt berichteten CPI.

Ein geringeres Inflationsrisiko in den USA würde zu stabileren Währungen führen und damit auch die Inflationsbekämpfung in anderen Ländern, beispielsweise in Europa, erleichtern. In diesem Szenario gibt es verbesserte Chancen für ein ausgewogenes Portfolio über alle Anlageklassen hinweg. Die abnehmende Geschwindigkeit der Zinsanhebungen von 75 bp auf 50 bp ist nun für den US-Zinsentscheid im Dezember zu 80 Prozent eingepreist und sorgte bereits für eine kräftige Erholung. Es gibt jedoch noch keine komplette Entwarnung für den amerikanischen Zyklus. Die Atlanta Fed schätzt, dass das Lohnwachstum nach einer Abkühlung im Oktober wieder von 6,3 Prozent auf 6,4 Prozent gestiegen ist. Das Niveau der Lohnsteigerungen bleibt insgesamt daher zu hoch und ist bisher mit dem Inflationsziel von 2 Prozent unvereinbar, wodurch die Fed bei Bedarf die Straffung jederzeit wieder aufnehmen könnte. Auch kleinere Zinsanhebungen können bei schwachen Wachstumsaussichten zu erheblichen Kursverlusten führen.

Erhalten Sie hier weitere zum aktuellen Research von ThirdYear Capital:

- Deutschland/Österreich: Link zum Research

- Schweiz: Link zum Research